こんにちは、ピースケです。

今日は、不動産所得の必要経費について考えていこうと思います。

サラリーマンは必要経費になじみがないため、よくわからないという人も多いでしょう。

会社の方で勝手にやってもらえるため考えたこともない、なんてこともあるでしょう。

ただ不動産投資をはじめるとなると自分で確定申告をせざるを得ませんので、必要経費についての考え方を知っておく必要があります。

サラリーマンにも必要経費がある?

基本的にサラリーマンの必要経費は、「給与所得控除」のことです。

もらった給料イコール給与所得というわけではなく給料を得るために使った費用を控除することが出来ます。

詳しくはこちらの記事を参照

源泉徴収票を見て 所得税の計算方法を知ろう「給与所得控除後の金額」

給与所得 = 年収 - 給与所得控除

それが給与所得になり、所得税を計算する元になります。

必要経費を実際に「使った」「使わなかった」にかかわらず、年収の金額によって一定額を控除します。

個々人が「これは必要経費にあたるのかどうなのか?」とか一々考える必要がありません。確定申告も必要ありません。

これはこれで楽ですし、行政的にも効率的ですね。

ちなみに、特に多くの必要経費を使うサラリーマンは別途必要経費が認められる場合がありますがハードルが高めです。

気になる人は「特定支出控除」で検索してみてください。

不動産所得の必要経費

不動産所得 = 家賃収入 - 必要経費

不動産所得の計算方法はこのようになります。

給与所得のように会社で自動的に計算してくれません。必要経費を計上しないと、家賃収入がすべて不動産所得になってしまいます。

家賃収入を計上しないと脱税になってしまいますが、必要経費を計上しないのは特におとがめナシです。

税務署職員が「必要経費を計上すると税金が安くなりますよ」とか親切に教えてくれないので、自分で調べる必要があります。

不動産投資の必要経費は、大小いろいろありますのでキッチリ計上して節税しましょう。

必要経費として認められるもの

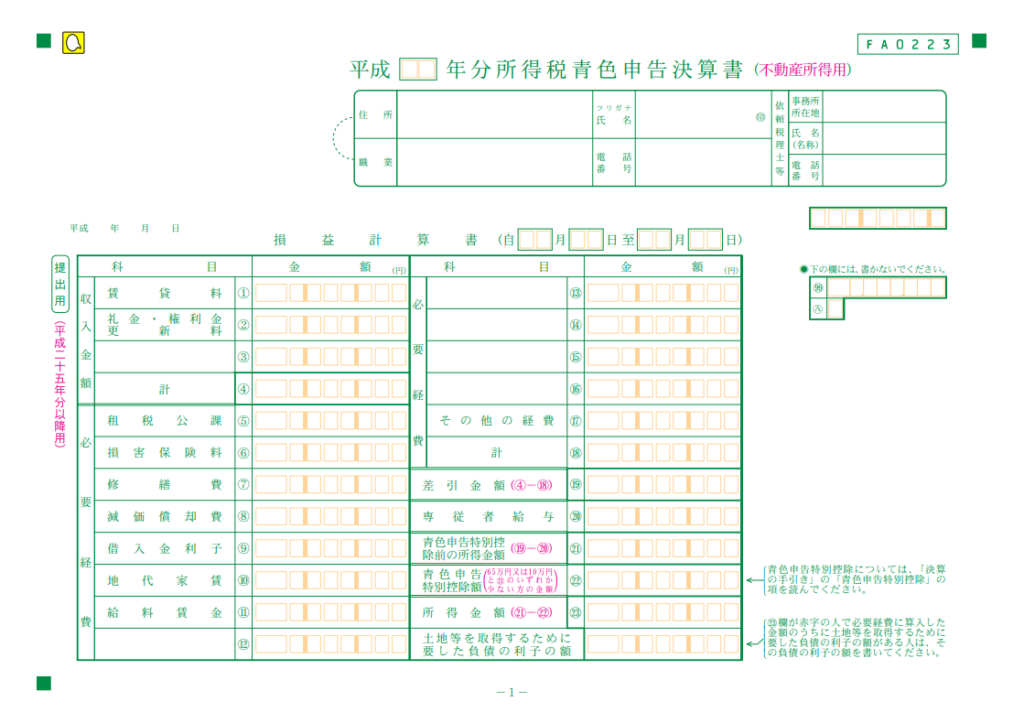

不動産所得の必要経費として認められるものを青色申告決算書を見ながら説明しましょう。

≪クリックで拡大≫

※①~㉓は科目の右にある数字です。

租税公課⑤

不動産賃貸経営に必要な税金は必要経費に出来ます。

- 不動産購入時の不動産取得税、 登録免許税、印紙税

- 所有不動産の固定資産税、都市計画税

- 賃貸経営が一定規模以上の場合、事業税

- 車両を使用している場合、自動車税

車両をプライベートでも使用する場合は、使用距離等で按分する必要があります。

損害保険料⑥

所有不動産に掛けている火災保険料や地震保険料は必要経費にできます。

複数年分を支払ったとしても必要経費に計上できるのは、その年の分1年分です。残りは次の年以降に計上します。

例えば、火災保険に20年分で20万円支払ったとすると、毎年1万円を20年間計上することになります。

修繕費⑦

所有不動産を修繕した場合の費用は必要経費に出来ます。

この場合の修繕費とは、傷んだ箇所を元の状態に戻す原状回復するための費用のことになります。

建物の増改築をする等の建物の価値を増加させるための費用は「資本的支出」となり、修繕費ではなく資産として計上し減価償却費として必要経費にすることになります。

≪修繕費になる例≫

- 壁紙の張替、床の傷の修繕

- キッチン、風呂、トイレ等の設備の修理

- ベランダ、階段等のペンキ塗り替え

≪資本的支出になる例≫

- 建物の避難階段の取付けなど、物理的に付け加えた部分の金額

- 用途変更のための模様替えなど、改造又は改装に直接要した金額

減価償却費⑧

減価償却費とは、所有不動産の建物の費用を耐用年数に分けて毎年計上する費用のことです。

簡単な例をあげて説明します。

ちなみに不動産の取得日が平成19年4月1日以降の場合は定額法のみが適用となりますので、ここでは定額法を用います。(それ以前は定額法と定率法が選択できました)

- 築15年

- 木造アパート

- 土地1000万円、建物800万円

まずは耐用年数を計算します。

木造の場合、法定耐用年数は22年です。すなわち新築だったら耐用年数が22年だということになります。

築15年の場合は、

耐用年数 = (法定耐用年数 - 築年数) + 築年数 × 0.2

= (22年 - 15年) + 15年 × 0.2

= 10年

耐用年数は10年となります。

では減価償却費は、

減価償却費 = 建物価額 × 償却率

= 800万円 × 0.100

= 80万円

償却率は耐用年数によって決められた値になります。

減価償却資産の償却率表: 国税庁のサイトより引用

結局は耐用年数で割ればいいです。

減価償却費を毎年80万円、10年間計上できることになります。

借入金利子⑨

所有不動産の購入時の借入金の返済額のうち利息部分は必要経費にできます。

利息部分のみであり、借入金の返済額のうち元本に相当する部分は除きます。

地代家賃⑩

所有不動産の土地が借地であったり、所有不動産を転貸している場合は、その地代や家賃が経費となります。

給料賃金⑪

従業員を雇用して賃貸不動産経営を行っている場合には、従業員に支払った給与を必要経費にすることができます。

ちなみに 生計を一にする親族に支払う給与についてはこの「給料賃金」ではなく、「専従者給与」 となります。

専従者給与は 所得税青色申告決算書(不動産投資用) のひな形では、必要経費ではなく独立した項目になってます。(番号は⑳)

その他の経費⑰

不動産投資に関わるその他の経費は以下のものがあげられます。

- 旅費交通費

- 水道光熱費

- 通信費

- 広告宣伝費

- 接待交際費

- 消耗品費

- 雑費

外注管理費

外注管理費は、その他の経費に含めてもいいかも知れませんが、金額が大きくなる場合が多いので独立させてもいいですね。(自分はそうしてます)

外注管理費に限らず、金額が大きくなるようなものは項目を追加するといいと思います。

所得税青色申告決算書(不動産投資用) のひな形の必要経費には空欄が5か所あり(⑫~⑯)、そこに項目を追加できるようになっています。

外注管理費は、

- 入居者の管理をする不動産管理会社に支払う管理費

- 建物の清掃、メンテナンスをする会社に支払う管理費

等があげられます。

まとめ

不動産所得を抑えるために必要経費をきちんと把握することはとても大切です。

もちろん不動産投資と無関係なものを計上してはいけませんが、計上できるものをしないでおくということはとても勿体ないことです。

何かの支出をする際には、必要経費になるのかどうかということを意識することが大切です。

迷ったら税理士に依頼するのが王道ですが、規模が小さい内は勉強も兼ねて自分でいろいろやってみることをお勧めします。 ググれば大抵のことは分かります。

|

|

※大村大次郎氏(元国税調査官)の本はおすすめです